Hệ thống tài chính: Tiết kiệm, đầu tư và chính sách của chính phủ

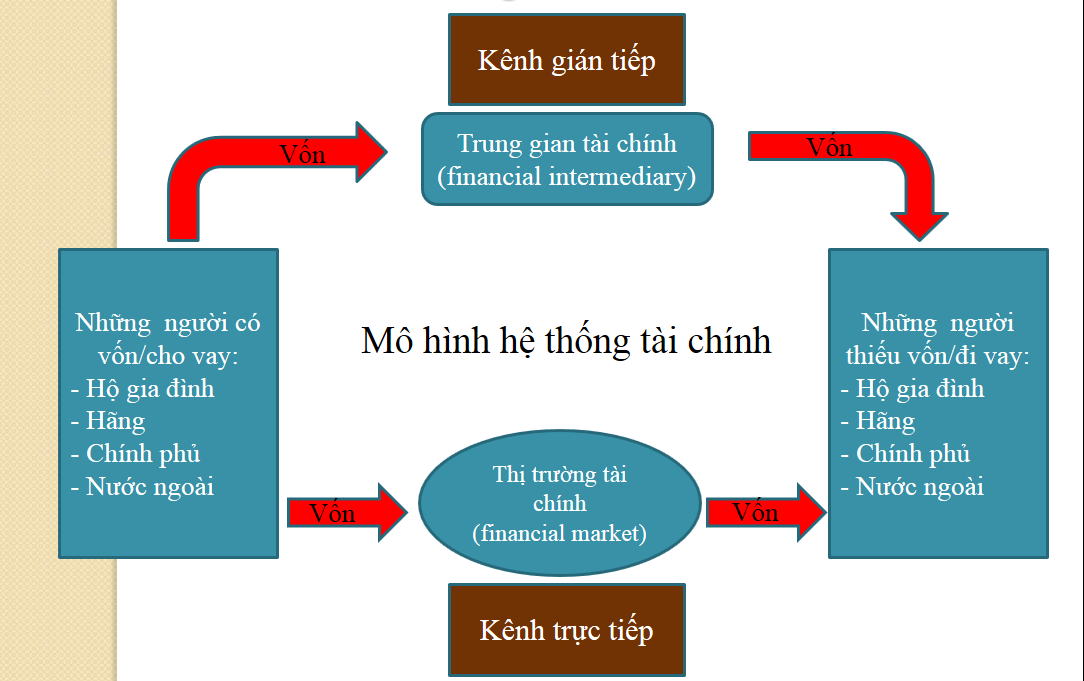

Hệ thống tài chính (financial system) là mạng lưới các trung gian tài chính (ngân hàng thương mại, tổ chức tiết kiệm và cho vay, bảo hiểm…) và thị trường tài chính (thị trường cổ phiếu, trái phiếu) mà trên đó người ta mua bán nhiều loại công cụ tài chính khác nhau (tiền gửi ngân hàng, tín phiếu kho bạc, cổ phiếu, trái phiếu) có liên quan đến việc chuyển tiền, vay và cho vay vốn.

Hệ thống tài chính gồm có :

- Tài chính công

-

Tài chính doanh nghiệp

- Tài chính hộ mái ấm gia đình, cá thể

- Tài chính đối ngoại

Chức năng của hệ thống tài chính :

- Chức năng kêu gọi : Tạo lập những nguồn tài chính

- Chức năng phân phối : phân phối có hoàn trả có thời hạn hoàn trả ( VD : Tín dụng ) và phân phối không hoàn trả ( VD : giá thành nhà nước ), …

- Chức năng giám sát : Kiểm tra sự hoạt động của những nguồn tài chính. Là kênh để chính phủ nước nhà thực thi những chủ trương không thay đổi kinh tế tài chính .

Mục lục

1.1 Trung gian tài chính

Trung gian tài chính là những tổ chức triển khai chuyên hoạt động giải trí kinh doanh thương mại trong nghành tài chính – tiền tệ. Hoạt động của những tổ chức triển khai này là lôi cuốn, tập hợp những khoản vốn rảnh rỗi trong nền kinh tế tài chính trải qua việc phân phối những dịch vụ tài chính – tiền tệ rồi đáp ứng cho những nơi có nhu yếu về vốn .

Vai trò của trung gian tài chính

- Giảm ngân sách thanh toán giao dịch : ngân sách thanh toán giao dịch đến cả từ những người cần vốn góp vốn đầu tư, và những người đi góp vốn đầu tư .

- Giảm ngân sách thông tin : trong thanh toán giao dịch trực tiếp Open hiện tượng kỳ lạ thông tin bất phù hợp ( asymmetric information ) dẫn tới lực chọn đối nghịch ( adverse selection ) ; rủi ro đáng tiếc đạo đức ( moral hazard ) .

- Hiện tượng người đi nhờ xe ( không lấy phí driver )

→ Trung gian tài chính với chức năng chuyên môn hóa về thanh toán giao dịch tài chính Open giúp xử lý những yếu tố trên .

Các mô hình trung gian tài chính

- Ngân hàng thương mại

- Quỹ tín dụng

- Công ty tài chính

- Công ty bảo hiểm

- Quỹ trợ cấp hưu trí

- Quỹ góp vốn đầu tư tương hỗ

1.2 Thị trường tài chính

Thị phần tài chính là nơi diễn ra những hoạt động giải trí mua và bán, chuyển nhượng ủy quyền quyền sử dụng những gia tài tài chính thời gian ngắn hoặc dài hạn trải qua những công cụ tài chính nhất định .

Phân loại thị trường tài chính :

a. Căn cứ vào kỳ hạn vốn lưu chuyển trên thị trường tài chính

+ Thị Trường tiền tệ ( money market ) : nhu yếu vốn thời gian ngắn → xử lý yếu tố thiếu thanh khoản trong thời điểm tạm thời

+ Thị phần vốn ( capital market ) : nhu yếu vốn dài hạn → xử lý yếu tố thiếu vốn sản xuất kinh doanh thương mại

b. Căn cứ vào mục tiêu hoạt động giải trí của thị trường

+ Thị Trường sơ cấp ( primary market )

+ thị trường thứ cấp ( secondary market )

c. Căn cứ vào cách kêu gọi vốn

+ thị trường trái phiếu – thị trường nợ ( bond market )

+ thị trường CP – thị trường vốn ( stock market )

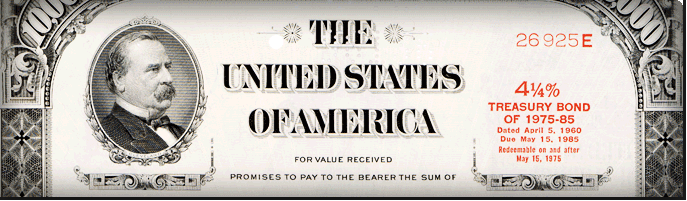

Trái phiếu : là một sàn chứng khoán nợ, theo đó người phát hành nợ người nắm giữ trái phiếu một khoản tiền, và có nghĩa vụ và trách nhiệm giao dịch thanh toán cả gốc lẫn lãi vào những thời gian định trước trong tương lai. Người phát hành trái phiếu : Đi Vay, Người mua trái phiếu : Cho vay. Theo chủ thể phát hành có trái phiếu chính phủ nước nhà và trái phiếu công ty .

tin tức trên trái phiếu gồm có :

- Mệnh giá : Khoản tiền cho vay bắt đầu

- Ngày đáo hạn : Ngày người đi vay phải trả lại khoản nợ bắt đầu

- Lãi suất : mà người đi vay phải trả thường kỳ cho tới ngày đáo hạn. ( Thường theo năm ). Lãi suất phụ thuộc vào vào kỳ hạn trái phiếu ( Càng dài lãi suất vay càng cao ) và mức độ rủi ro đáng tiếc của trái phiếu ( Phụ thuộc uy tín người đi vay ) : Rủi ro càng cao, lãi suất vay càng cao .

Cổ phiếu : Là một sàn chứng khoán vốn xác nhận quyền sở hữu và quyền lợi hợp pháp so với thu nhập và gia tài của công ty. Trong đó Cổ đông là người nắm giữ CP, thu nhập nhờ vào vào tác dụng kinh doanh thương mại của công ty. Do đó CP rủi ro đáng tiếc hơn trái phiếu .

HIGH RISK – HIGH RETURN ?

Các chỉ tiêu phản ánh một CP : P. / E, EPS, ROE, ROA .

Các sàn GD CK lớn trên quốc tế : Thành Phố New York, Tokyo, London Stock Exchange …

Chỉ số sàn chứng khoán để theo dõi mức giá chung của thị trường : việt nam Index, S&P 500, Nikkei 225, FTSE …

2. Thị trường vốn vay (loanable funds market)

2.1 Tiết kiệm và góp vốn đầu tư

Tiết kiệm là phần còn lại của thu nhập sau khi đã chi cho tiêu dùng

Đầu tư là bất kỳ hoạt động giải trí nào làm ngày càng tăng tư bản hiện vật ( nhà xưởng, khu công trình kiến thiết xây dựng, máy móc, thiết bị … ) cho nền kinh tế tài chính

Đồng nhất thức hạch toán thu nhập quốc dân : Trong bất kể nền kinh tế tài chính nào ta luôn có S = I

Đầu tư của doanh nghiệp được hỗ trợ vốn từ 3 nguồn tiết kiệm chi phí chính :

- Phần doanh thu của doanh nghiệp để lại cho góp vốn đầu tư chứ không phân phối cho cổ đông

- Phát hành CP ( Tiết kiệm của hộ mái ấm gia đình )

- Vay khoản tiết kiệm ngân sách và chi phí của công chúng gián tiếp qua trung gian tài chính hoặc trực tiếp trải qua phát hành trái phiếu .

Xuất phát từ kn đồng nhất thức ta hoàn toàn có thể hiểu như sau :

+ 1 đồng tiết kiệm xét đến mục đích chi tiêu cuối cùng cũng trở thành 1 đồng đầu tư

+ 1 đồng góp vốn đầu tư xét đến nguồn gốc khởi đầu cũng xuất phát từ 1 đồng tiết kiệm ngân sách và chi phí

2.2 Thị trường vốn vay :

thị trường vốn vay là nơi những người tiết kiệm chi phí chuyển những khoản tiết kiệm chi phí của mình cho người khác đi vay để họ góp vốn đầu tư. ( người đi vay hoàn toàn có thể là doanh nghiệp hoặc hộ mái ấm gia đình ) .

Lãi suất trên thị trường vốn vay : Đối với người cho vay, lãi suất vay là cống phẩm của việc tiết kiệm chi phí. Đối với người đi vay, lãi suất vay là ngân sách vốn vay .

Lãi suất danh nghĩa ( i ) : Đo sự ngày càng tăng về mặt giá trị qua thời hạn của một khoản tiền .

Lãi suất trong thực tiễn ( r ) : Đo mức độ ngày càng tăng sức mua của người cho vay tạo ra bởi khoản tiền cho vay .

Khi không có lạm phát kinh tế : i = r

Khi có lạm phát kinh tế : r = i – π

Lãi suất trên thị trường vốn vay là lãi suất vay trong thực tiễn vì r phản ánh Ngân sách chi tiêu của đồng vốn .

Xây dựng đường cung, cầu trên thị trường vốn vay

+ ) Đường cung vốn vay : là tập hợp toàn bộ những điểm mà ở đó bộc lộ lượng vốn vay tại những mức lãi suất vay nhất định

Đặc điểm : là một đường dốc lên từ trái sang phải → với mức lãi suất vay trong thực tiễn cao hơn thì người cho vay sẵn sàng chuẩn bị cho vay nhiều hơn .

Nguồn gốc : tổng tiết kiệm ngân sách và chi phí của nền kinh tế tài chính trong đó gồm có tiết kiệm ngân sách và chi phí của tư nhân và tiết kiệm ngân sách và chi phí của chính phủ nước nhà

+ ) Đường cầu vốn vay : là tập hợp tổng thể những điểm mà ở đó bộc lộ lượng cầu vốn vay tại những mức lãi suất vay nhất định

Đặc điểm : là một đường dốc xuống cũng từ trái sang phải → với mức lãi suất vay trong thực tiễn cao thì người đi vay cảm thấy ngân sách để vay vốn đắt lên và sẽ vay ít đi

Nguồn gốc : tổng góp vốn đầu tư của nền kinh tế tài chính trong đó gồm có góp vốn đầu tư của doanh nghiệp và góp vốn đầu tư của hộ mái ấm gia đình

Phân tích cân đối khi cung và cầu biến hóa

– Xác định yếu tố bị tác động ảnh hưởng ( cung hay cầu )

– Di chuyển dọc đường hay di dời

– Di chuyển, di dời như thế nào

– Xác định điểm cân đối mới

VD : cơ quan chính phủ giảm thuế đánh vào lãi từ tiết kiệm ngân sách và chi phí

3. Các chủ trương của cơ quan chính phủ tác động ảnh hưởng đến tiết kiệm chi phí và góp vốn đầu tư

3.1 Thuế và tiết kiệm ngân sách và chi phí : Thuế đánh vào thu nhập từ lãi suất vay sẽ làm giảm khoản tiền nhận được trong tương lai từ hành vi tiết kiệm ngân sách và chi phí trong hiện tại, do đó giảm động lực tiết kiệm ngân sách và chi phí .

Thuế giảm sẽ làm tăng động lực tiết kiệm ngân sách và chi phí của HGĐ tại mọi mức lãi suất vay, do đó tăng Sv, Sv di dời sang phải, lãi suất vay cân đối giảm, lượng cầu vốn vay tăng .

nhà nước giảm thuế đánh vào thu nhập từ tiết kiệm ngân sách và chi phí :

3.2 Chính sách khuyến khích góp vốn đầu tư

Để khuyến khích góp vốn đầu tư, chính phủ nước nhà phải thực thi chủ trương giảm thuế góp vốn đầu tư cho những dự án Bất Động Sản góp vốn đầu tư mới, kỳ vọng về doanh thu góp vốn đầu tư tăng, tăng góp vốn đầu tư và D di dời sang phải. Chính sách này không ảnh hưởng tác động tới tiết kiệm chi phí nên S giữ nguyên .

Dư cầu về vốn vay ( Đường góp vốn đầu tư ) di dời sang phải từ Do – D1, điểm cân đối mới trên thị trường vốn vay là E1, tại đó lãi suất vay cân đối mới r1 > r0. Tiết kiệm và góp vốn đầu tư cũng tăng từ Q0 – Q1

3.3 Chính sách tài khóa

Chính sách tài khóa là chủ trương tương quan tới thuế ( T ) và tiêu tốn của chính phủ nước nhà ( G ) .

+ ) Tăng tiêu tốn chính phủ nước nhà : ∆ G ( thâm hụt ngân sách )

Kết quả : lượng vốn vay giảm, lãi suất vay tăng

+ ) Tăng thuế : ∆ T ( thặng dư ngân sách )

Kết quả : Lượng vốn vay tăng, lãi suất vay giảm .

+ ) Tăng thuế, tăng tiêu tốn cơ quan chính phủ cùng một lượng ( cân đối ngân sách ) : ∆ G = ∆ T

Kết quả : lượng vốn vay giảm, lãi suất vay tăng

Các thuật ngữ quan trọng

- Tiết kiệm ( saving ) góp vốn đầu tư ( investment ) hệ thống tài chính ( financial system )

- Trung gian tài chính ( financial intermediary )

- tin tức bất đối xứng ( assymetric information ) rủi ro đáng tiếc đạo đức ( moral hazard ) lựa chọn đối nghịch ( reverse select ) đi nhờ xe ( không tính tiền driver )

- Thị Trường vốn vay ( loan fundable market )

- Lãi suất danh nghĩa ( nominal interest ) lãi suất vay thực tiễn ( real interest )

Theo Wikipedia – Kinh tế Vĩ Mô ( FTU, NEU, SBV )

Article Rating

Source: https://thevesta.vn

Category: Tài Chính